Mozambique

Belastingontwijking via Nederland

Nederland en Mozambique onderhandelen op dit moment over een belastingverdrag. Mozambique is een van de armste landen van Afrika, maar beschikt over enorme gasvoorraden en trekt daarom veel buitenlandse investeringen aan. Nederland is momenteel de op 4 na grootste investeerder in Mozambique. Een belastingverdrag met Nederland kan het land daarom tientallen miljoenen aan broodnodige belastinginkomsten kosten.

Belastingontwijking door middel van belastingverdragen: Mozambique

Nederland heeft bijna 100 belastingverdragen afgesloten met landen over de hele wereld. Multinationals maken gretig gebruik van de Nederlandse belastingverdragen omdat ze belastingontwijking mogelijk maken, bijvoorbeeld doordat ze de tarieven voor bronbelastingen sterk

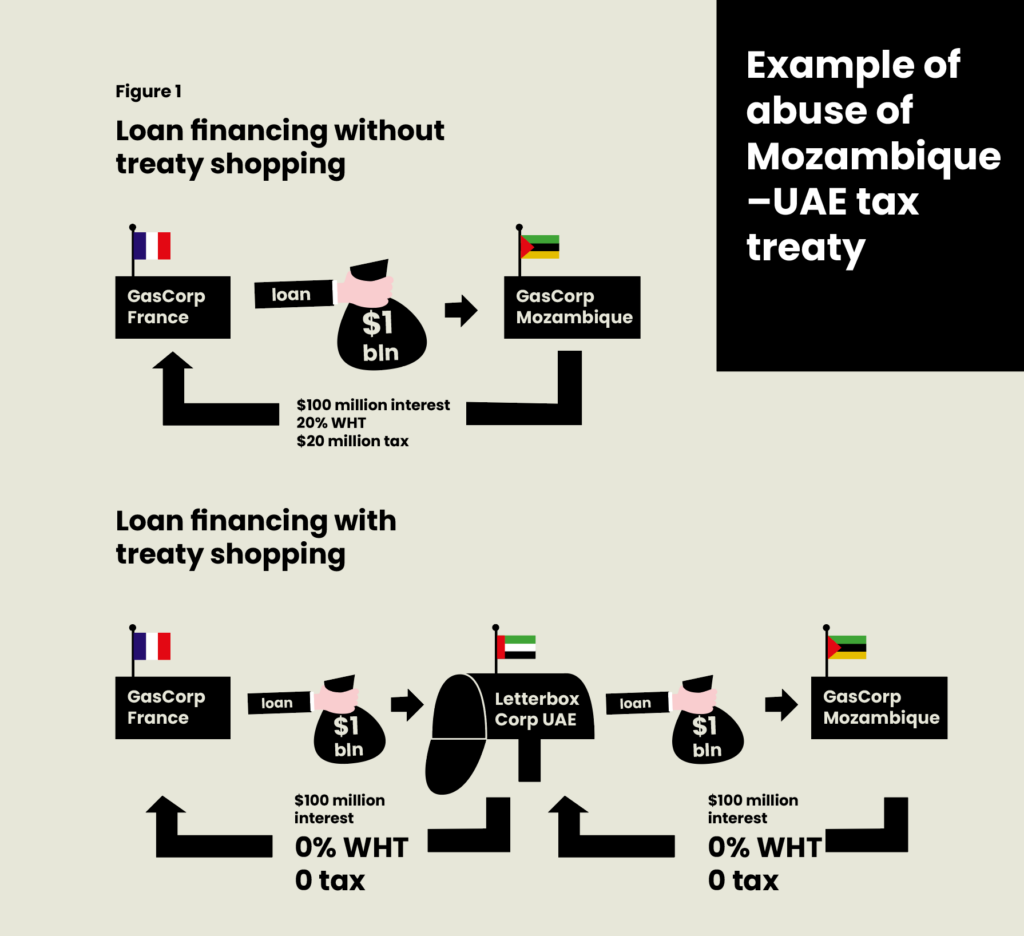

Wanneer een multinational in een land investeert, is het aantrekkelijk om dit via Nederland te doen om zo minder bronbelasting te hoeven betalen over de dividenden en rentebetalingen die uit de investering voortvloeien. Nederland zette daarom in zijn verdragen jarenlang in op zo laag mogelijke tarieven voor bronbelasting, om zichzelf als financiele draaischijf in de markt te zetten. Naast lagere bronheffingen kan een belastingverdrag ook andere bepalingen bevatten die zeer ongunstig kunnen zijn voor lage inkomenslanden. In dit artikel richten we ons alleen op bronbelastingen.

Door de belastingverdragen van Nederland met lage inkomenslanden kunnen multinationals belasting ontwijken juist daar waar deze inkomsten broodnodig zijn. Na herhaalde kritiek beloofde het kabinet in 2020 beloofd om in onderhandelingen met lage inkomenslanden meer ruimte te geven voor hogere bronbelastingen. Het belastingverdrag met Mozambique is een belangrijke testcase voor dit nieuwe beleid.

Mozambique is een van de armste landen van Afrika en wordt momenteel geteisterd door een bloedige burgeroorlog in de noordelijke provincie Cabo Delgado. Bijna een miljoen mensen zijn hierdoor op de vlucht geslagen, waarvan. In Cabo Delgado worden veel grondstoffen gewonnen en in 2010 zijn in het gebied enorme gasvoorraden ontdekt, waardoor het land miljarden aan investeringen van multinationals TotalEnergies en ENI heeft aangetrokken. Hierdoor is de onrust en ongelijkheid in de regio toegenomen.

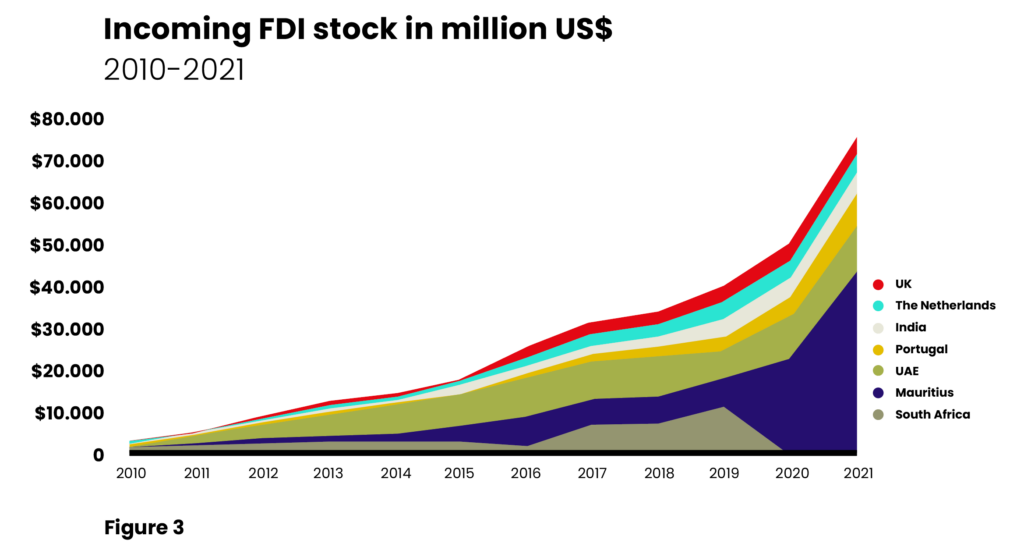

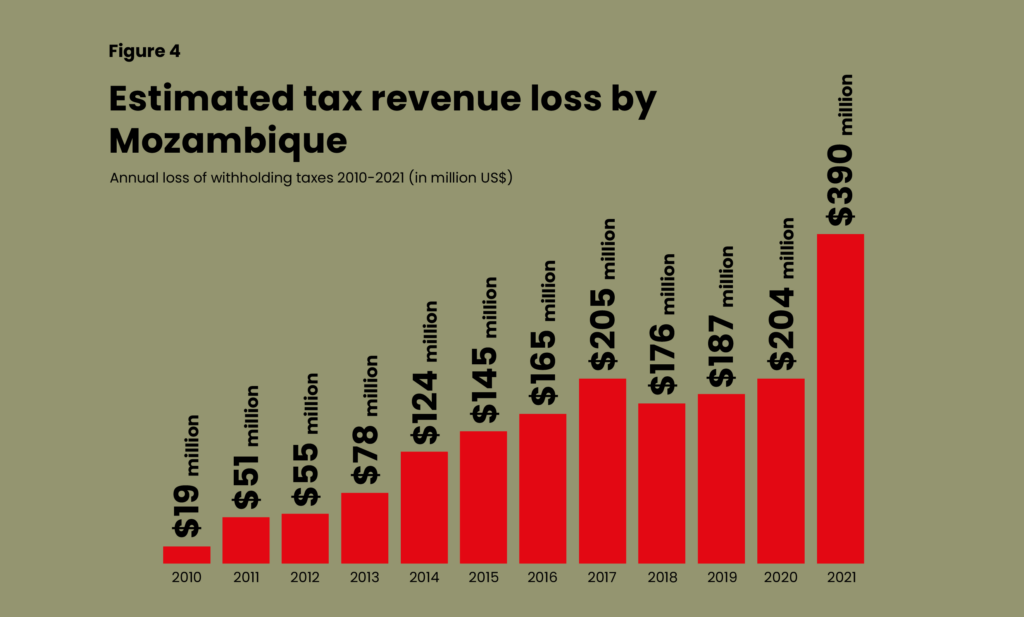

Mozambique heeft al twee zeer schadelijke belastingverdragen getekend, met Mauritius en de Verenigde Arabische Emiraten. Multinationals die in Mozambique’s mijnbouw en gaswinning investeren doen dit massaal via deze twee belastingparadijzen om gebruik te maken van hun belastingverdragen. 70% van alle buitenlandse investeringen in Mozambique loopt via Mauritius en de Verenigde Arabische Emiraten. Wij schatten dat Mozambique door de belastingverdragen met deze twee landen alleen al in 2021 310 miljoen dollar misliep. Een belastingverdrag met Nederland kan voor Mozambique nog een extra risico op belastingontwijking betekenen.

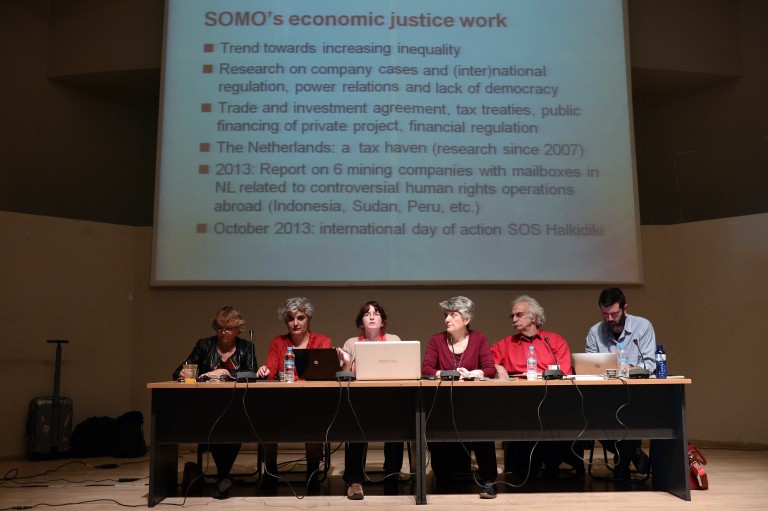

Foto:Karen Paalman/SOMO

Foto:Karen Paalman/SOMOWie profiteren van belastingverdrag met Mozambique?

In 2021 werd via Nederland 4,5 miljard(opens in new window) in Mozambique geïnvesteerd, waarmee Nederland te boek staat als de op 4 na grootste investeerder. De economische belangen van een verdrag zijn daarom aanzienlijk. Uit in 2017 door Platform Authentieke Journalistiek via de Wob opgevraagde documenten(opens in new window) van de Nederlandse ambassade in Maputo blijkt duidelijk dat Nederland het initiatief had genomen om een belastingverdrag af te sluiten. Een belastingverdrag was een nadrukkelijke wens van het bedrijfsleven, met name Shell, Heineken, Heerema en VNO-NCW. Shell had destijds interesse in de gasvelden en plannen(opens in new window) voor een fabriek om gas om te zetten in vloeibaar gas. Deze plannen zijn inmiddels van de baan. Heineken heeft in 2019 een brouwerij(opens in new window) in Mozambique geopend.

Gezien de hoeveelheid investeringen in Mozambique via Nederland kan een belastingverdrag grote effecten hebben voor de Mozambikaanse staatskas. Een van de nieuwe uitgangspunten van het in 2020 aangepaste Nederlandse beleid voor belastingverdragen is dat het met ‘minst ontwikkelde landen’ niet steeds zal streven naar zo laag mogelijke bronheffingen. Dit wordt echter nog wel verpakt met een flink aantal mitsen en maren. Zo zal Nederland richting het ontwikkelingsland wel ‘benadrukken’ dat te hoge bronheffingen een ‘extra hindernis kunnen vormen voor buitenlandse investeringen’. Uit meerdere onderzoeken, onder andere van het IMF(opens in new window) , blijkt dat belastingverdragen helemaal niet bijdragen aan extra investeringen. Ook kijkt Nederland naar de tarieven in de verdragen van het land met andere ‘vergelijkbare (West-Europese) landen’, in verband met de ‘concurrentiepositie’ van Nederlandse bedrijven.

Het is zeer de vraag hoe het ministerie van Financiën dit in de praktijk gaat brengen. Onder het vorige verdragsbeleid uit 2011(opens in new window) stelde Nederland ook dat het ‘ten aanzien van ontwikkelingslanden bereid is [akkoord] te gaan met hogere bronheffingen dan in relatie met meer ontwikkelde landen’. Ook hier maakt het wel de kanttekening dat deze tarieven niet te veel mogen afwijken van die in andere verdragen van het land.

Theorie en praktijk van de Nederlandse belastingverdragen met ontwikkelingslanden

Uit eerder onderzoek van SOMO blijkt dat Nederland bij ontwikkelingslanden achter de schermen wel aandrong op lage bronheffingen en ook verdragen bleef afsluiten met steeds lagere bronheffingen.

Op 21 februari publiceerde het ministerie van Financiën het laatste overzicht van de belastingverdragen waar het over in onderhandeling is. Hierin geeft staatssecretaris Van Rij aan dat Mozambique in de categorie ‘minst ontwikkelde landen’ valt en Nederland daarom meer ruimte geeft voor hogere bronbelastingen. Het verdrag met Mozambique zou het eerste verdrag zijn met een ‘minst ontwikkeld land’ dat onder het nieuwe beleid valt.

Antimisbruikbepalingen

Een andere maatregel waar het kabinet veel mee schermt als het gaat om de impact van Nederlandse belastingverdragen op lage inkomenslanden zijn zogenaamde antimisbruikbepalingen. Door het opnemen van een antimisbruikbepaling in een belastingverdrag kan een land bezwaar maken als een bedrijf onterecht gebruik maakt van een verdragsvoordeel. Bijvoorbeeld als het verdragsland vindt dat er sprake is van ‘treaty shopping’, waarbij een multinational alleen een Nederlandse bv heeft om gebruik te kunnen maken van het Nederlandse belastingverdrag, zonder echte activiteiten in Nederland te hebben.

Sinds 2013 is Nederland met 23 lage inkomenslanden in onderhandeling om zo’n antimisbruikbepaling in het verdrag op te nemen. Dit gaat echter moeizaam omdat er weinig enthousiasme is vanuit de lage inkomenslanden zelf. Tot nu toe is er met 14 landen een antimisbruikbepaling opgenomen. Een groot probleem met antimisbruikbepalingen is dat de verantwoordelijkheid om misbruik te signaleren en aan te pakken bij het lage inkomensland komt te liggen. Juist deze landen ontberen hiervoor vaak de capaciteit. Uit onderzoek van de IOB(opens in new window) uit 2021 blijkt dat van de negen verdragen waarin antimisbruikbepalingen waren opgenomen, deze nog geen enkele keer waren toegepast. Voor een belastingverdrag met Mozambique zal een antimisbruikbepaling dan ook zeer waarschijnlijk weinig effect hebben als het gaat om het tegengaan van belastingontwijking

Nederland zet ook in op capaciteitsopbouw van belastingdiensten in ontwikkelingslanden om belastingontwijking tegen te gaan. Dit zijn echter geen grote bedragen. In 2022 ging het om €7,2 miljoen(opens in new window) aan bilaterale hulp, waarmee het International Bureau for Fiscal Documentation (IBFD), de Vereniging Nederlandse Gemeenten en de Belastingdienst onder meer trainingen verzorgen aan belastingdiensten in ontwikkelingslanden. Daarnaast ging ongeveer €28 miljoen(opens in new window) naar multilaterale hulp, hoofdzakelijk via het IMF en de Wereldbank. Deze hulp is een druppel op een groeiende plaat als we kijken naar de belastinginkomsten die ontwikkelingslanden mislopen als gevolg van hun belastingverdragen met Nederland. Dit geldt ook voor een mogelijk belastingverdrag met Mozambique.

Gevolgen belastingverdrag voor Mozambique

Voor Mozambique zal een belastingverdrag met Nederland een zware verlaging betekenen van het nationale tarief voor bronbelastingen. Als Nederland de lijn van het Fiscaal Verdragsbeleid volgt zal het kijken naar de tarieven die zijn afgesproken in de verdragen met ‘vergelijkbare (West-Europese)’ landen. Mozambique heeft al verdragen met Portugal en Italië. Beide verdragen hebben 10% bronbelastingtarieven voor rente en royalty’s, met als verschil dat het verdrag met Portugal een 10%-tarief hanteert voor dividenden, en Italië 15%. Als Nederland naar deze landen zou kijken, kunnen we dus een tarief van 10% verwachten. Dit is een halvering van Mozambique’s statutaire tarief van 20%. Mozambique’s verdragen met Mauritius, Zuid-Afrika en de Verenigde Arabische Emiraten hebben nog lagere tarieven, zie tabel hieronder. Als Nederland ook deze landen als ‘vergelijkbaar’ zou zien, zouden de tarieven nog lager kunnen uitvallen.

Met een door het IMF gebruikte rekenmethode kunnen we op basis van de meest recente cijfers over directe buitenlandse investeringen (van 2021) een schatting maken hoeveel een 10%-bronbelasting op rente en dividenden Mozambique zou gaan Eventuele gedragseffecten van het invoeren van een verdrag tussen Mozambique en Nederland worden met deze analyse wel buiten beschouwing gelaten. Mozambique heeft een statutair tarief van 20% voor bronbelastingen op dividenden, rente en royalty’s. Als het verdrag tussen Mozambique en Nederland een 10%-tarief zou hebben op rente en dividenden, schatten wij dat dit Mozambique in 2021 18,8 miljoen dollar aan potentiële belastinginkomsten zou hebben gekost. Dit is 0,4% van de totale belastinginkomsten van Mozambique. Om dit bedrag verder in perspectief te zetten: UNICEF heeft recent een dringende oproep(opens in new window) gedaan aan donoren om per direct113 miljoen dollar aan humanitaire hulp te bieden aan 1 miljoen kinderen, hoofdzakelijk in Cabo Delgado. Als Nederland een nog lagere bronheffing op dividenden onderhandelt van 5%, zoals in de Nederlandse verdragen met andere Afrikaanse landen, zouden de gemiste inkomsten oplopen tot 20,5 miljoen dollar.

| Schatting van gemiste belastinginkomsten door een belastingverdrag met Nederland, op basis van investeringscijfers van 2021 | |||

| Misgelopen bronbelasting op dividenden | Misgelopen bronbelasting op rente | Totaal misgelopen bronbelastingen | Misgelopen bronbelastingen als percentage van Mozambique’s totale belastinginkomsten |

| $ 3 miljoen | $ 16 miljoen | $ 18,8 miljoen | 0.4% |

*Op basis van bronbelastingtarieven van 10% voor rente en dividenden en FDI cijfers over 2021(opens in new window)

Conclusie

Nederland moet geen belastingverdrag met Mozambique sluiten dat de heffingsrechten van het land heel erg inperkt. Mozambique heeft al twee zeer schadelijke belastingverdragen getekend, met de Verenigde Arabische Emiraten en Mauritius. Het verdrag met Nederland moet daarom niet leiden tot nog meer belastingverliezen voor Mozambique.

Het ministerie van Financiën stelt dat het in de onderhandelingen met ontwikkelingslanden meer ruimte biedt voor hogere bronheffingen, maar het is zeer de vraag hoe dit in de praktijk gebracht gaat worden. Onder het vorige Fiscaal Verdragsbeleid was dit ook het geval en werden er alsnog verdragen afgesloten met zeer lage bronheffingen.

Wij roepen het ministerie van Financiën daarom op om niet in te zetten op bronheffingen die het statutaire tarief van Mozambique sterk verlagen. Ook moet het VN-modelverdrag als basis voor de onderhandelingen dienen, omdat dit meer rekening houdt met de belangen van Mozambique dan het OESO-modelverdrag dat Nederland nu hanteert.

Nederland moet daarbij Mozambique ook de mogelijkheid bieden om een bronheffing op technische diensten in het verdrag op te nemen. Anti-misbruikbepalingen zijn tenslotte een noodzakelijke maatregel, maar niet zaligmakend in het bestrijden van belastingontwijking. Toepassing van de antimisbruikbepaling is cruciaal en gebeurt helaas te weinig. De Nederlandse inzet op capaciteitsopbouw is te klein om hier in een verschil te maken. Het blijft daarom van het grootste belang dat Nederland op essentiële bepalingen, zoals bronheffingen, in het belastingverdrag rekening houden met Mozambique.

Meer informatie nodig?

-

Jasper van Teeffelen

Onderzoeker

Partners

-

CDD

Gerelateerde content

-

Een belastingverdrag met Nederland kan Mozambique tientallen miljoenen kostenGeplaatst in categorie:Nieuws

Een belastingverdrag met Nederland kan Mozambique tientallen miljoenen kostenGeplaatst in categorie:Nieuws Jasper van TeeffelenGepubliceerd op:

Jasper van TeeffelenGepubliceerd op: -

Belastingontwijking door middel van belastingverdragen: Mozambique Gepubliceerd op:

Jasper van TeeffelenGeplaatst in categorie:Publicatie

Jasper van TeeffelenGeplaatst in categorie:Publicatie Jasper van Teeffelen

Jasper van Teeffelen

-

-

Gaat het kabinet ervoor zorgen dat multinationals nu wèl belasting betalen?Geplaatst in categorie:Opinie

Arnold MerkiesGepubliceerd op:

Arnold MerkiesGepubliceerd op: Arnold Merkies

Arnold Merkies -

Het belastingverdrag Indonesië-Nederland is een van de grootste belastinglekken van IndonesiëGeplaatst in categorie:Nieuws

Het belastingverdrag Indonesië-Nederland is een van de grootste belastinglekken van IndonesiëGeplaatst in categorie:Nieuws Maarten HietlandGepubliceerd op:

Maarten HietlandGepubliceerd op: -

Maarten HietlandGeplaatst in categorie:Publicatie

Maarten HietlandGeplaatst in categorie:Publicatie Maarten Hietland

Maarten Hietland

-

-

#panamapapers: Alles wat je over belastingontwijking en -ontduiking wilt wetenGeplaatst in categorie:NieuwsGepubliceerd op:

#panamapapers: Alles wat je over belastingontwijking en -ontduiking wilt wetenGeplaatst in categorie:NieuwsGepubliceerd op: -

Aanhoudende belastingontwijking ondermijnt Europese solidariteitGeplaatst in categorie:NieuwsGepubliceerd op:

Aanhoudende belastingontwijking ondermijnt Europese solidariteitGeplaatst in categorie:NieuwsGepubliceerd op: -

Eén jaar na Luxleaks, pakken de meeste EU-landen belastingontwijking nog steeds niet aanGeplaatst in categorie:NieuwsGepubliceerd op:

Eén jaar na Luxleaks, pakken de meeste EU-landen belastingontwijking nog steeds niet aanGeplaatst in categorie:NieuwsGepubliceerd op: -

Nederland loopt steeds verder uit de pas in aanpak belastingontwijkingGeplaatst in categorie:NieuwsGepubliceerd op:

Nederland loopt steeds verder uit de pas in aanpak belastingontwijkingGeplaatst in categorie:NieuwsGepubliceerd op: