Bermuda aan de Noordzee Nederland: broedplaats voor belastingontwijking

In het huidige debat over de chaos op de financiële markten, en hoe we hier ooit nog uit gaan komen, ontbreekt vaak de rol van fiscale vrijplaatsen. Dit zijn knooppunten in een wereldwijd netwerk van financiële centra die multinationale bedrijven in staat stellen om belasting te ontwijken en het zogenaamde schaduwbankieren mogelijk maakt. Hierdoor dragen grote bedrijven minder bij aan de oplossing van de schuldencrisis en kunnen financiële instellingen buiten het zicht van nationale regulerende instanties te opereren.

Volgens het stelsel van Amerikaanse centrale banken (de Fed) en het IMF is dit schimmige netwerk van fiscale vrijplaatsen een serieus risico voor de stabiliteit van het financiële systeem. Het Amerikaanse congres heeft dit jaar ook bijzonder veel aandacht besteed aan de belasting ontwijking door Amerikaanse multinationals. Dit gebeurt door een structuur van dochterbedrijven te verspreiden over verschillende landsgrenzen en het hoofdkantoor op papier te verplaatsen naar een andere plek doormiddel van een brievenbusonderneming. Zo kunnen omzetcijfers, kosten, winst en schulden worden gemanipuleerd. Hierdoor loopt de Amerikaanse fiscus, geplaagd door een historisch hoog tekort, vele tientallen miljarden dollars per jaar mis.

Nederland is momenteel de grootste bestemming en bron van directe investeringen voor de VS. Hierdoor is Nederland de fiscale vijand nummer één van de VS. Van de 521 miljard dollar aan directe investeringen vanuit de VS naar Nederland gaat ruim 73 procent naar holdings. Het hoge percentage holdings in de bestemming van de investeringen geeft aan dat Nederlandse brievenbus ondermeningen een centrale rol spelen in fiscale sluiproutes van Amerikaanse multinationale ondernemingen. De enige landen die zo een groot aandeel van holdings hebben in de totale voorraad van directe investeringen zijn Luxemburg en Bermuda. Duitsland, een land met een economie die ruim 4 keer groter is dan de Nederlandse heeft directe investeringen uit de VS ter grote van 106 miljard dollar waarvan 32% in holdings. Frankrijk heeft directe investeringen ter grote van 96 miljard waarvan 16% in holdings.

Ook wereldwijd is Nederland verreweg de grootste ontvanger en bron van directe investeringen. Met 1,2 % van de wereld economie ontvangt Nederland 18% van alle directe investeringen. Deze investeringen stromen ook voor meer dan 75 procent direct weer het land uit. Hiernaast scoort Nederland ook extreem hoog in de lijstjes voor grensoverschrijdende porfolio investeringen (aandelen en obligaties) en interbancaire leningen. Uit cijfers van het IMF blijkt dat Nederland stevig in de top tien van landen staat voor inkomende en uitgaande portfolio investeringen. De totale inkomende en uitgaande stromen waren in 2010 3.300 miljard dollar, oftewel 400 procent van het BNP, tegenover 162 % in Duitsland en 208% in Frankrijk, die beide ook in de top tien van landen met de grootste grensoverschrijdende portfolio investeringen zitten. De enige twee landen die Nederland in deze categorie verslaan zijn de Kaaiman eilanden en Luxemburg.

Deze verschillende cijfers laten duidelijk zien dat Nederland een vooraanstaand offshore financial centre is volgens de definitie van het IMF. Dit betekent dat Nederland financiële interactie heeft met niet ingezetenen die totaal niet in verhouding staat met de nationale economie. Nederland fungeert als financiële draaischijf voor buitenlandse multinationals en financiële instellingen. Het doel van deze massale instromende en uitstromende kapitaalstromen is het ontwijken van belastingverplichtingen elders en het omzeilen regelgeving. DNB schat dat de totale instroom en uitstroom van kapitaal bij elkaar opgeteld jaarlijks 18.000 miljard bedraagt, bijna 30 keer het nationaal inkomen.

Deze surrealistische kapitaalstromen die zonder verdere binding met de rest van de economie door Nederland gaan, komen wel met een prijs. Ten eerste wordt het transnationale bedrijven mogelijk gemaakt om hun belastingverplichtingen te ontwijken. Voor ontwikkelingslanden is de uitkomst hiervan ronduit desastreus, het verlies aan belasting opbrengsten wordt geraamd op 160 miljard per jaar, terwijl de jaarlijkse stromen van ontwikkelingsgeld 100 miljard zijn. Hoe zou het Nederland zijn vergaan als de gasvoorraad in Slochteren niet door een publiek private samenwerking was geëxploiteerd, zoals nu, waarbij de staat een gegarandeerd inkomen had, maar door een buitenlandse multinational die hier vrijwel geen belasting betaalde omdat het de investeringen via een brievenbusonderneming in een derde land liet lopen waar Nederland toevallige verdragen mee heeft?

Voor ontwikkelde economieën, waar ruim 90% van de publieke verliezen worden geleden, staat ook veel op het spel. Onder druk van de soevereine schuldencrisis, staat het afbetalen van de staatsschuld in ontwikkelde economieën, weer midden in de belangstelling. Terwijl historische bezuinigingsronde in het ene na het andere land volgen, en de pleinen vollopen met demonstranten, ontlopen de grootste bedrijven hun fiscale verplichtingen. Dit gedrag ondermijnt niet alleen de legitimiteit van de fiscus en democratische instituties maar leidt tot ook tot perverse prikkels die de economische ontwikkeling in het hart raken. Het zijn de free riders die winst halen en de rest laten opdraaien voor de kosten. Het midden en klein bedrijf, dat 70 procent van de private werkgelegenheid vertegenwoordigd in Nederland en grotere bedrijven die geen internationale vertakkingen hebben en niet mobiel zijn, kunnen niet in dezelfde mate aan de fiscus ontkomen. Deze bedrijven, maar natuurlijk vooral de werknemers, moeten zo de rekening betalen. Het is dus oneerlijke concurrentie omdat niet iedereen een even grote hufter kan zijn, ook al zouden we misschien wel willen.

Wat we zien is dat multinationale ondernemingen wereldwijd in de laatste 20 jaar op een steeds grotere schaal aan hun belastingverplichtingen zijn ontkomen. Dit komt aan de ene kant omdat meer bedrijven het doen, maar ook omdat bestaande multinationale bedrijven sterk zijn gegroeid en meer international vertakt zijn geworden, als gevolg van fusies en overnames. Terwijl het netwerk van fiscale vrijplaatsen in haar huidige vorm al sinds de jaren 50 bestaat, heeft het gebruik van de fiscale trucage vooral rond de millennium wisseling een vlucht naar voren gemaakt. We zien dit goed terug in de stromen die door Nederland gaan. Volgens DNB stegen de ingaande en uitgaande directe investeringen door Nederlandse brievenbus ondernemingen, ook wel eufemistisch bijzondere financieel instellingen genoemd, van 800 miljard euro in 1996 naar 1.500 miljard in 1999 en vervolgens naar 4.500 miljard in 2001.

In het kielzog van deze ontwikkeling traden de financiële instellingen toe tot hetzelfde netwerk van fiscale vrijplaatsen, en maakten gebruik van dezelfde trustkantoren. Hier ontstond een broedplaats voor het schaduwbankieren wat ook rond de millennium wisseling aan een enorme opmars begon en pas tot stilstand kwam met de kredietcrisis in 2007. Volgens cijfers van de Fed blijkt dat de omvang van het krediet dat is verleent door schaduwbankieren in de VS in 1995, met 4.0000 miljard dollar gelijk was met het reguliere bankieren. Daarna nam de schulduitgifte in het circuit van schaduwbankieren toe tot bijna 20.000 miljard dollar in 2008 tegenover 12.000 miljard door reguliere banken.

Het schaduwbankieren is een breed begrip dat de activiteiten probeert te duiden van een bonte verzameling van financiële spelers die buiten de regelstellende kaders van nationale instanties, financiële diensten verleent, in het bijzonder handelt in risico’s en schulden. Het is een grensoverschrijdende keten van dienstverleners die betrokken zijn bij de productie, marketing en handel van innovatieve producten. Er word veelvuldig gebruik gemaakt van aparte juridische entiteiten die los van de moederbedrijven, meestal grote investeringsbanken, opereren. Deze special purpose entities (SPE’s), zijn ideaal om in een andere jurisdicties gevestigd te zijn dan de daadwerkelijke financiële operaties. Hierbij geldt net als bij multinationale bedrijven die belasting ontwijken, dat de fiscale vrijplaatsen niet homogeen zijn maar allen specifieke voor en aandelen hebben. Zo is Luxemburg bijvoorbeeld de ideale vestigingsplek gebleken voor de verpakking van toekomstige inkomsten bronnen van de Griekse staat. De inkomsten bron komt uit Athene en de bedenkers en de verkopers zitten in New York. De Kaaiman eilanden zijn de favoriete vrijplaats van hedge funds, die natuurlijk fysiek in New York en Londen zijn gevestigd. Het trust bedrijf van ABN AMRO, die gevestigd was in de Amsterdamse Bijlmer liet in haar jaarsverslag in 2003 weten de tweede grootste trustee inde wereld te zijn te voor verpakte leningen (CDO’s). SEO becijferde dat 12% van de totale omzet van trust kantoren in Nederland gerelateerd was aan deze activiteiten.

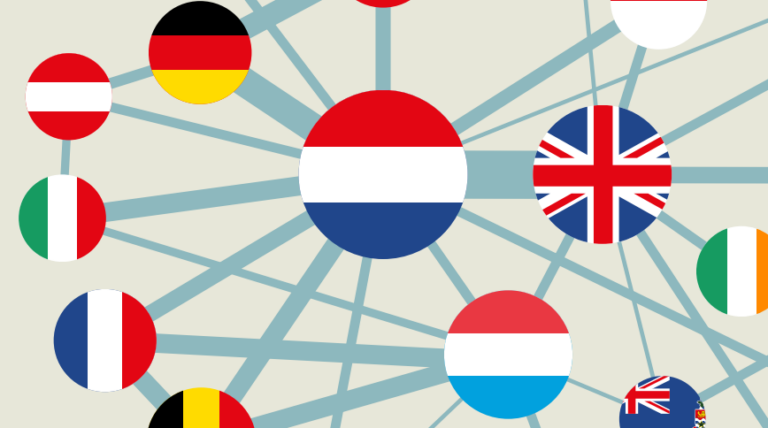

Hiermee is Nederland een belangrijke speler in het bredere wereldwijde netwerk van fiscale vrijplaatsen. Dit netwerk bestaat uit verschillende locaties met ieder een eigen functie en specialisatie. Aan het ene uiteinde vinden we de traditionele belastingparadijzen, zoals de Kaaiman eilanden, de Nederlandse Antillen en Bermuda. Deze plekken hebben de functie van eindstation voor de kapitaalstromen omdat ze worden gekenmerkt door geheimhouding en zeer lage belastingen. Nederland behoort tot een groep van tussenliggende landen waar het kapitaal doorheen stroomt, en waar schulden worden uitgegeven. Deze groep van landen, waaronder ook Ierland, Luxemburg en Zwitserland vallen, is eigenlijk de toegangspoort, die door hun respectabele overkomen, bijzondere geschikt zijn om formeel gevestigd te zijn.

Aan het andere uiteinde van de keten staan de grote financiële centra, New York en Londen. Deze locaties zijn niet van belang voor de multinationale bedrijven die hun belastingverplichtingen via bijvoorbeeld Nederland ontwijken, maar zijn cruciaal voor het schaduwbankieren. Hier vinden we de grootste wereldwijde concentratie van financiële controle en commando functies. Deze locaties zijn de laboratoria voor financiële innovatie en vormen de uiteindelijke marktplaats waar vraag en aanbod bij elkaar komen. Tussenhandelaars als hedge funds en andere vermogensbeheerders zijn hier geconcentreerd, net als de adviesbureaus voor de uiteindelijke kopers, de institutionele bellegers.

Het probleem van dit parallelle financiële universum is dat het het reguleren van de reguliere markt vrijwel onmogelijk wordt. Het biedt immers financiële instellingen de mogelijkheid om buiten de bestaande kaders om te opereren. Hierdoor is regulatieve arbitrage mogelijk, waarbij de financiële instelling kan kiezen onder welk regime te werk te gaan. Nieuwe regels, zoals grotere liquiditeit eisen aan banken bijvoorbeeld, kunnen zo leiden tot een nog grotere vlucht van banken uit het reguliere circuit.

De huidige discussie over het herreguleren van markten gaat voorbij aan het bestaan van een rioolsysteem dat verschillende nationale financiële systemen met elkaar verbindt. Dit netwerk dat buiten de aandacht van de pers, de politiek en het brede publiek, het juridische en fiscale werkpaard van financiële instellingen is, is een uitwijk route voor financiële instellingen. Door de focus te leggen op nationale kaders, bestaat het gevaar dat nog meer financiële instellingen het ongereguleerde systeem van fiscale vrijplaatsen, het zogenaamde schaduw bankieren verkiest.

De politieke discussie over hervorming van de financiële sector wordt zo steeds meer symbolisch. Eerst moet de uitwijk route via het netwerk van vrijplaatsen gesloten worden alvorens nieuwe regelgeving effectief geïmplementeerd kan worden. Anders negeren we de les van de Eurodollar markten, neemt de invloed van het schaduw bankieren alleen maar verder toe en wordt een vorm van schijnzekerheid gecreëerd. Zeker nu temidden van een politiek complexe financiële crisis en een wachtkamer vol mogelijke systeem crises, variërend van de schaarste van grondstoffen, klimaatverandering en de geopolitieke consequenties van de opkomst van China, moeten financiële markten onder controle worden gebracht.

Rodrigo Fernandez is associate researcher bij Stichting Onderzoek Multinationale Ondernemingen (SOMO) en als financieel geograaf verbonden aan de UvA.

Dit artikel is, met enkele aanpassingen, op 7 september 2011 geplaatst in de Groene Amsterdammer. Lees het artikel in de Groene Amsterdammer(opens in new window)

.

Related news

-

Geldstromen via Nederlandse brievenbussen nemen weer toe Gepubliceerd op:

Arnold MerkiesGeplaatst in categorie:Publicatie

Arnold MerkiesGeplaatst in categorie:Publicatie Arnold Merkies

Arnold Merkies

-

Overheid pampert ASML en aandeelhouders met 4,4 miljard euro belastingkortingGeplaatst in categorie:Lang lezen

Overheid pampert ASML en aandeelhouders met 4,4 miljard euro belastingkortingGeplaatst in categorie:Lang lezen David Ollivier de LethGepubliceerd op:

David Ollivier de LethGepubliceerd op: -

Winsten om op te eten Gepubliceerd op:

Vincent KiezebrinkGeplaatst in categorie:Publicatie

Vincent KiezebrinkGeplaatst in categorie:Publicatie Vincent Kiezebrink

Vincent Kiezebrink